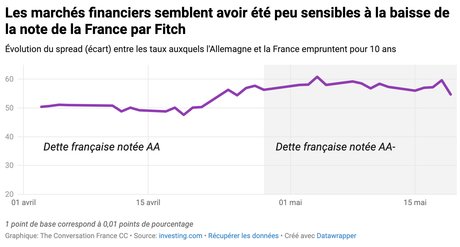

Bercy semble avoir coché au marqueur dans son agenda la page du 2 juin, date à laquelle l’agence de notation Standard and Poor’s doit actualiser son jugement sur la dette de la France. Deviendra-t-il plus difficile pour le pays de se financer si son passif est jugé un peu moins soutenable ? La dégradation de la note par une autre agence, Fitch, le 28 avril, à « AA- » avait déjà suscité des messages d’« alerte »].

Certes, la dette atteignait fin 2022 111,6 % du PIB et suit une trajectoire ascendante depuis plusieurs années, avec une accélération pendant les crises des subprimes et du Covid. Pourtant, sans doute le gouvernement ne s’attendait-il d’ailleurs pas à pareille décision, Bruno le Maire, ministre de l’Économie, qualifiant l’appréciation de « pessimiste », « sous-évaluant les conséquences des réformes ».

La France a, de fait, voulu mettre en place des mesures pour assainir les finances publiques et rendre la dette plus soutenable, en tête la réforme des retraites qui avait vocation à réaliser 13,5 milliards d’économies. Il y avait eu aussi quelques semaines auparavant l’entrée en vigueur de la réforme de l’assurance chômage pour économiser jusqu’à 4,5 milliards d’euros par an à partir de 2025. Plus récemment, le 26 avril, a été présenté en conseil des ministres un programme de stabilité pour ramener la dette à 108,3 % du PIB en 2027.

L’argumentaire de Fitch semble en fait porter sur la méthode : la manière dont tout cela est mis en place est sujet à de fortes tensions sociales, ce qui augmenterait le risque de récession, d’impasse politique et consécutivement les difficultés à rembourser la dette.

Il ne semble cependant pas y avoir matière à s’inquiéter outre mesure : la note reste bonne. Se demander pourquoi elle le reste nous rappelle ce qu’est véritablement la dette : un instrument qui s’avère pertinent lorsqu’il permet de constituer un actif dont les générations futures tireront un bénéfice, actif que l’on sous-estime d’ailleurs sans doute. C’est pour cela qu’il peut être légitime de leur demander une contribution.

La France n’est pas en faillite

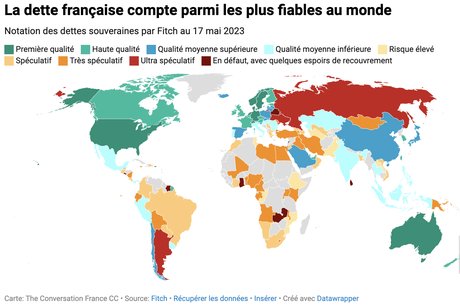

Précisions tout d’abord que les agences de notations sont payées pour noter les titres des acteurs privés : elles ne sont pas rémunérées pour s’intéresser aux États. C’est une sorte de vitrine qui fait parler d’elles. Au-delà des décisions de Fitch, Standard and Poor’s ou Moody’s, la troisième grosse agence de notation, il faut aussi garder en tête que la France reste encore très bien notée, de façon absolue comme relative.

Si l’on convertit les notes usuellement composées de lettres et de « + » et de « – » dans un format scolaire, la France obtiendrait une note entre 17 et 18 sur 20, ce qui reste, en absolu, une très bonne note, même dégradée. En relatif aussi : très peu d’États ont ce résultat-là. La France est certes derrière l’Allemagne, les Pays-Bas ou les États-Unis, mais elle est au niveau du Royaume-Uni et de la Belgique et devance les pays méditerranéens, la Chine et le Japon.

Or, un investisseur qui veut du « sans risque » réfléchit bien de manière relative. Les titres de dettes souveraines comptent parmi les moins risqués et l’objectif est de rester dans les mieux notées même si la note descend. Voilà pourquoi la dégradation par Fitch n’a par exemple pas eu d’impact sur l’écart de taux avec l’Allemagne.

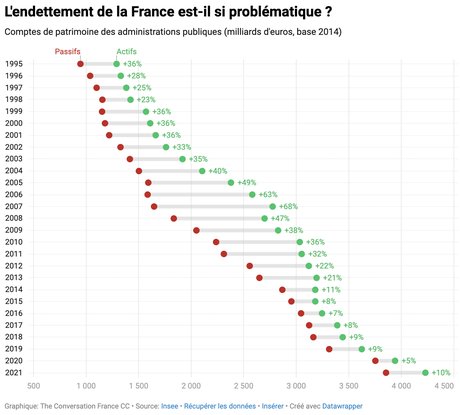

Si la France reste bien notée, c’est parce qu’il n’y a pas de récession en vue à court terme, que le pays sait lever l’impôt, qu’il n’y a pas de leader extrémiste au pouvoir… C’est aussi car elle n’a pas qu’une dette, qu’un passif : ses actifs aussi augmentent.

Ce fait semble trop souvent oublié. On mesure de manière courante la dette par son poids relatif au PIB, ce qui demeure une approche extrêmement discutable. On met en relation un stock avec un flux de revenus annuel. Il vaudrait mieux comparer un stock avec un stock.

La question qui devrait se poser est plutôt la suivante : la dette contractée a-t-elle permis d’augmenter les actifs ? S’endetter pour payer du fonctionnement ne laisse pas de trace pour l’avenir : je n’ai rien après avoir payé. Si, en revanche, l’opération a permis d’investir dans des infrastructures ou dans des entreprises, un actif se constitue en face. En raisonnant en dette sur PIB, on néglige totalement cet aspect. L’Insee nous en présente les évolutions dans les comptes de patrimoines des administrations.

La photographie de l’économie va alors contre une idée reçue : les administrations publiques ont plus d’actifs que de passifs. On est loin, très loin d’une situation de faillite. Si l’on regarde un autre indicateur de soutenabilité, il apparaît que la France conserve d’ailleurs toujours une marge de manœuvre car le taux de croissance de l’économie additionné à l’inflation excède toujours les taux d’intérêt.

Des actifs oubliés ?

Une partie des actifs n’est d’ailleurs peut-être pas prise en compte au moment de dresser ce bilan. Dans l’exercice des comptes de patrimoine, l’Insee ne dénombre comme actif que ce qu’il peut valoriser. De l’immobilier, des titres financiers, des entreprises publiques, des stocks d’or, pour tout cela il existe un prix de marché. Quid d’un actif qui serait environnemental ?

Y faire figurer l’environnement implique de le monétiser, de le chiffrer en euros pour le comparer avec le passif dans une même unité. Même si les méthodes économiques de préférences déclarées ou révélées progressent, leurs résultats semblent encore assez insatisfaisants. Des investissements aujourd’hui qui développeraient un actif environnemental iraient au passif des comptes de patrimoine car on s’endette pour cela, mais pas dans l’actif car on ne sait pas le mesurer. Or, il y a sans doute là quelque chose de bénéfique pour les générations futures.

Il pourrait en être de même pour des dépenses plus souvent assimilées à des dépenses de fonctionnement comme l’éducation. Il existe un consensus autour d’une règle d’or chez les économistes qu’il n’est pas bon de s’endetter pour du fonctionnement pur, qui ne crée pas un actif pour l’avenir, sans accord néanmoins sur ce que l’on place derrière tous ces termes. Les dépenses d’éducation forgent pour l’avenir des citoyens éclairés, des salariés productifs qui pourront payer demain plus d’impôts. On pourrait imaginer laisser les générations futures en payer une partie car ils en ont bénéficié.

D’autres éléments, qui pèsent déjà lourd sur le passif, peuvent de même être interrogés comme la dette Covid qui correspond à environ 20 points de PIB. Sans même se demander ce qui a été sauvé comme vies humaines, Joseph Stiglitz, lauréat du prix Nobel d’Économie en 2001, a invité ses confrères à mesurer le « missing capital » : si l’État ne s’était pas endetté, combien d’entreprises auraient fait faillite ? Combien aurait-il manqué de capital privé au tissu productif ? En contrepartie de la dette publique du Covid, il y a des actifs privés sauvegardés, ce qui n’apparaît pas dans les comptes de patrimoine des administrations.

La dette, un instrument, pas un objectif

Tout cela suggère qu’on ne se pose peut-être pas bien la question. Peut-être, plutôt que de fixer des objectifs de niveau de dette (viser x % du PIB par exemple), s’agit-il de fixer des objectifs sur son utilité. Plutôt que de considérer la dette comme un objectif, il faut rappeler qu’il s’agit d’un instrument et donc questionner l’objectif qu’il sert.

Je suis face à un déficit du système de retraite : la dette est-elle un bon instrument pour le combler ? Je suis face à une crise énergétique : la dette est elle un bon instrument pour sauvegarder le pouvoir d’achat ? Je suis face à une crise sanitaire : la dette est-elle un bon instrument pour maintenir un tissu productif ? Je suis face à une transition écologique nécessaire : la dette est-elle un bon instrument pour décarboner l’économie ? Je veux retrouver une souveraineté médicale : la dette est-elle un bon instrument pour réindustrialiser ? Je veux anticiper des attaques cyber : la dette est-elle un bon instrument pour se doter de protections ?

Parfois oui, parfois non. L’idée est de se fixer un objectif de politique publique et de se demander, dans un second temps, si la dette est un instrument pertinent pour atteindre cet objectif, c’est-à-dire s’il est légitime de penser que les générations futures poursuivront aussi cet objectif et en bénéficieront.

Ce raisonnement semble devoir d’autant plus s’appliquer au moment où l’on sort d’une période d’argent gratuit, où les taux étaient nuls sinon négatifs. Puisque l’on va payer des intérêts sur notre dette, puisque la marge de manœuvre se réduit, va se poser de manière plus ténue encore la question de ce à quoi sert la dette. Si l’on s’engage dans une dépense publique non financée par un impôt, puisqu’elle coûte de l’argent, il faut qu’elle soit utile, que les générations futures y trouvent un actif.

Par , Directeur à l’OFCE, Sciences Po

Lien source : Dégradation de la note française : faut-il s'inquiéter du niveau de la dette ?